お役立ちコラム

居住用賃貸建物の取得に係る消費税の仕入税額控除制度の見直しについて

趣旨・背景

令和2年度税制改正において、居住用賃貸建物に係る消費税の改正が行われました。

今回は、賃貸物件のオーナーや不動産業者などへの影響が大きいものと考えられる「居住用賃貸建物の取得等に係る消費税の改正」について解説します。

もともと、住宅の家賃収入は非課税売上げであるため、住宅として貸付けを行う建物の取得に係る課税仕入れ等は非課税資産の譲渡等にのみ要するものであり、本来、仕入税額控除の適用を受けることはできません。

しかし、金の売買を繰り返し行うなどの手法により意図的に課税売上割合を引き上げ、物件取得時の消費税の還付を受けるとともに課税売上割合の変動による税額調整の規定を回避しようとする還付スキームがたびたび問題視されておりました。

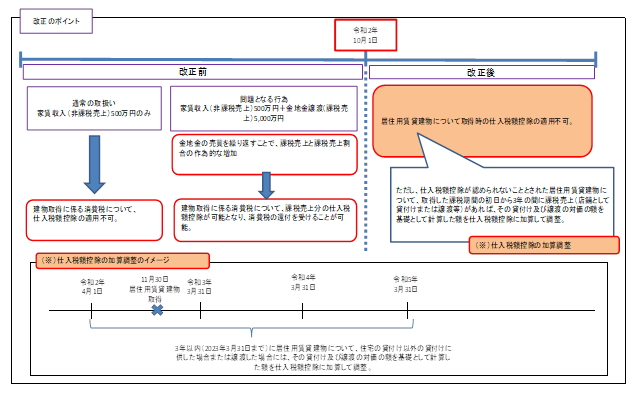

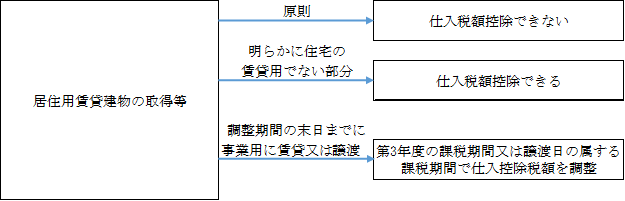

これに対応するため、令和2年度税制改正においては、建物の用途の実態に応じ計算するよう、「居住用賃貸建物の取得」に係る課税仕入れ等については仕入税額控除の適用から除外する改正が行われました。

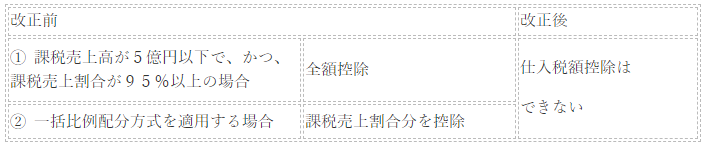

改正前後の取扱いは下表のようになります。

それでは、具体的な内容を確認していきましょう。

適用時期

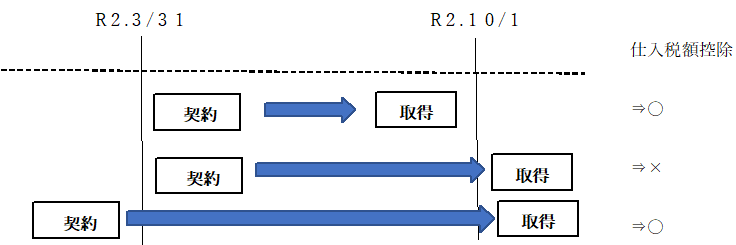

本改正は、令和2年10月1日以後に取得した居住用賃貸建物について適用されることとなります。

ただし、令和2年10月1日以後の取得であっても、令和2年3月31日までに締結した契約に基づき取得した居住用賃貸建物については改正前の法律が適用されます。

内容

1.居住用賃貸建物とは

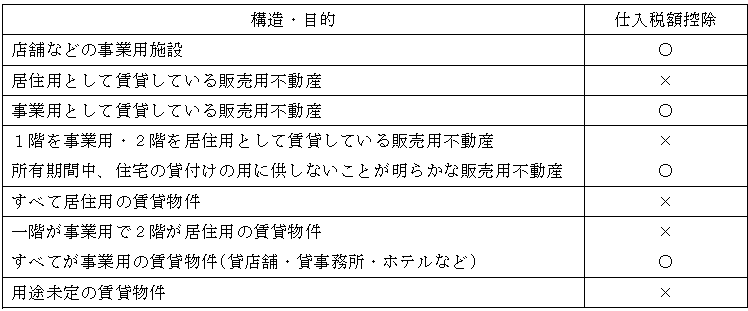

仕入税額控除が制限される「居住用賃貸建物」とは、住宅の貸付けの用に供しないことが明らかな建物以外の建物であって高額特定資産又は調整対象自己建設高額資産に該当するものをいい、その附属設備も含まれます。

建物の構造や設備の状況・その他の状況により住宅の貸付用でないことが客観的に明らかでない限りは居住用賃貸建物に該当します。

たとえば、下表のうち、×印のある物件が「居住用賃貸建物」に該当し、仕入税額控除が制限されることになります。

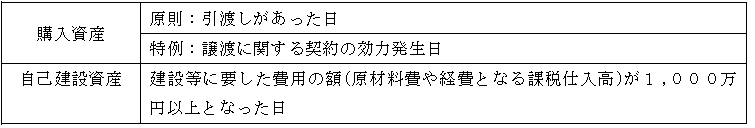

2.居住用賃貸建物の判定時期

居住用賃貸物件に該当するかどうかの判定は、原則課税仕入れを行った日の状況により判断することになります。

3. 店舗兼賃貸住宅などの取扱い

居住用賃貸建物を使用面積割合や使用面積に対する建設原価の割合など、その建物の実態に応じた合理的な基準により、店舗などの事業用部分と居住用賃貸部分とに合理的に区分しているときは、居住用賃貸部分についてのみ、仕入税額控除が制限されることになります。

4. 資本的支出

居住用賃貸建物に係る資本的支出を行った場合についても、居住用賃貸建物に係る課税仕入れ等の税額に含まれ、仕入税額控除の制限対象となります。ただし、以下の場合のように、その資本的支出自体が居住用賃貸建物の課税仕入れ等に該当しない場合には、仕入税額控除の制限はありません。

- 建物に係る資本的支出が高額特定資産に該当しない場合

- 建物に係る資本的支出が居住用賃貸部分でない建物に対する支出であることが明らかな場合

5.調整税額の計算方法

居住用賃貸建物の取得等に係る仕入税額控除の制限の適用を受けた居住用賃貸建物について、居住用賃貸建物の仕入日から第3年度の課税期間の末日までの間(調整期間)に、居住用賃貸建物の全部又は一部を課税賃貸用に供した場合又は譲渡した場合には、それまでの賃貸料収入と売却価額を基礎として計算した額を、第3年度の課税期間又は譲渡日の属する課税期間の仕入控除税額に加算することとされています。

留意点

- 第3年度の課税期間とは、居住用賃貸建物の仕入日の属する課税期間の初日から3年を経過する日の属する課税期間をいいます。

- 調整期間とは、居住用賃貸建物の仕入日から第3年度の課税期間の末日までの期間をいいます。

- 課税譲渡等調整期間とは、居住用賃貸建物の仕入等の日から物件の譲渡日までの期間をいいます。

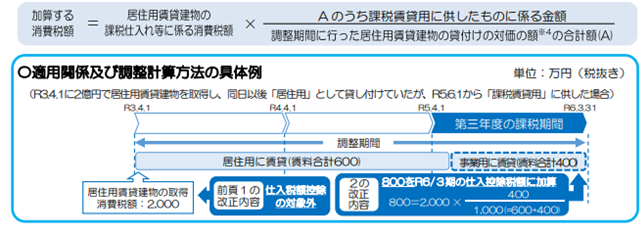

(1)第3年度の課税期間の末日にその居住用賃貸建物を有しており、かつ、その居住用賃貸建物の全部又は一部を調整期間に課税賃貸用に供した場合

次の算式で計算した消費税額を第3年度の課税期間の仕入控除税額に加算します。

留意点

- 課税賃貸用とは、非課税とされる住宅の貸付け以外の貸付けの用をいいます。居住用賃貸建物を、居住用賃貸建物を居住用以外の用途で貸し付けた場合にのみ適用されます。したがって、居住用賃貸建物に関連する駐車場収入や水道代などの課税売上があった場合であっても、建物を住宅以外の用途で貸付けない限り、税額調整を行うことはできません。

- 居住用賃貸建物を課税賃貸用に供した場合等の仕入れに係る消費税額の調整は、居住用賃貸建物を第3年度の課税期間の末日において保有している場合に適用できます。したがって、居住用賃貸建物を譲渡又は除却したことにより、第3年度の課税期間の末日に保有していない場合には、仕入控除税額の調整は行うことができません。(譲渡の場合は、下記(2)により仕入控除税額を調整します。)

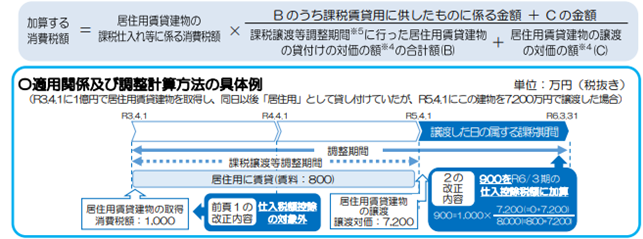

- 居住用賃貸建物の全部又は一部を調整期間に他の者に譲渡した場合

(2)次の算式で計算した消費税額を譲渡した日の属する課税期間の仕入控除税額に加算します。

6.実務上の影響と留意点

- 住宅の貸付けの用に供しないことが明らかな部分については、引き続き仕入税額控除の対象となります。例えば居住用賃貸建物のうち、1階部分を店舗や事務所用として賃貸している場合は、面積按分により計算を行い、1階の面積(事業用の賃貸部分)に対応する金額が仕入税額控除の対象となります。

- 仕入税額控除の加算調整は、居住用賃貸建物の住宅の貸付け及び譲渡の対価の額を基礎として計算されます。したがって、取得した課税期間の初日から3年の間は、居住用賃貸建物ごとの課税売上・非課税売上を別途、管理する必要があります。

- 改正前の法律では、賃貸用のアパートやマンションを取得した際、取得した課税期間の仕入税額控除の対象となる場合もありました。しかし、今回の改正により、賃貸用のアパートやマンションの取得そのものが仕入控除の対象となりません。したがって、取得した課税期間の初日から3年の間に店舗等として貸付けまたは譲渡がない限り、仕入税額控除の加算調整の適用もないため、取得した課税期間について改正前と比べ税負担が増えることとなります。

おわりに

居住用賃貸建物の仕入に係る消費税について、これまで中古マンションを購入し、販売するような場合は、購入時点における使途に基づき、その購入時に仕入税額控除を行うことができました。

今回の改正により、購入時は仕入税額控除することができず、当該居住用賃貸建物を3年以内に課税賃貸用に供した場合又は譲渡した場合に限り、仕入税額控除を認めるということとされました。

仕入税額控除を受けることができる時期の変更により、資金繰りにも影響を与えることとなります。

居住用賃貸建物に関するご不明点などございましたら、CSアカウンティング株式会社までお問合せください。

執筆者:皆川

関連コラム

- 副業収入の確定申告

- 【はじめに】今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、副業収入の確定申告です。近年、働き方の多様化により、副業を持つ人が増加しています。しかし、会社員として年末調整を受けている方にとって、副業収入がある…

- インボイス制度のおさらい:適格請求書等保存方式のポイントと特例

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、インボイス制度のおさらいです。2023年10月1日に開始された「インボイス制度(適格請求書等保存方式)」は、消費税の仕入税額控除の仕組みを大きく変えまし…

- 損益計算書におけるサイドビジネス

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは損益計算書におけるサイドビジネスについてです。1.サイドビジネスでの儲けは別表示損益計算書では、本業と副業の儲けは分けて管理します。副業とは会計の世界では…

- 法人税に関する改正措置について

- はじめに 今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、法人税の改正措置についてです。1.法人税に関する改正措置とは「令和7年度税制改正大綱」で法人税に係る措置として、中小法人の軽減税率の見直し及び防衛特別…

- 新リース会計基準への適用について

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、新リース基準への適用についてです。1.新リース基準とは2024年9月13日に、企業会計基準委員会(ASBJ)より、2027年4月1日以降に開始する事業年…

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。