お役立ちコラム

インボイス制度の概要

はじめに

2023年(令和5年)10月1日から、複数税率に対応した消費税の仕入税額控除の方式として適格請求書等保存方式(いわゆるインボイス制度)が導入されます。

インボイス制度においては、適格請求書発行事業者が交付する適格請求書(いわゆるインボイス)等の保存が仕入税額控除を行うための要件となり、消費税を納める必要のある法人や個人の他、免税事業者についても影響を与える制度となっています。

今回は2023年(令和5年)10月から導入されるインボイス制度の概要についてまとめています。

適格請求書等保存方式(インボイス制度)

(1)消費税額の計算方法と仕入税額控除の要件

1. 消費税額の計算方法

消費税の納付税額は、その課税期間中の課税売上高に係る消費税額から、その課税期間中の課税仕入等に係る消費税額を差し引いて計算します。

| 消費税の納付税額 | = | 課税期間中の課税売上高に係る 消費税額 (売上税額) |

△ | 課税期間中の課税仕入等に係る消費税額 (仕入税額) |

|

| ↓ | |||||

| 仕入税額控除 | |||||

※仕入税額控除の適用を受けるためには、一定の要件を満たす必要があります。

※消費税等は税率が異なるごとに区分して計算する必要があります。

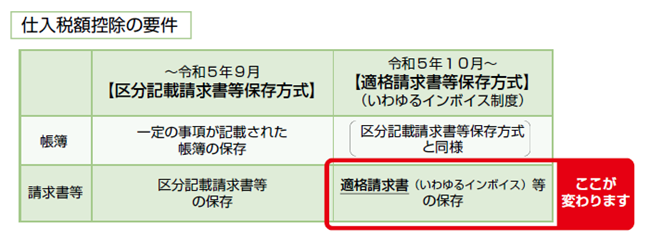

2.仕入税額控除の要件

仕入税額控除の適用を受ける場合には、一定の事項が記載された帳簿及び請求書等の保存が義務付けられており、現在の消費税等の税率は複数税率(軽減税率と標準税率)となっているため、事業者は、税率が異なるごとに区分して記帳する必要があります(区分記載請求書等保存方式)。

また、2023年(令和5年)10月1日以降は、適格請求書(インボイス)等の保存が仕入税額控除の要件となります。

出典:国税庁_適格請求書等保存方式の概要

(2)請求書の記載事項要件の変遷

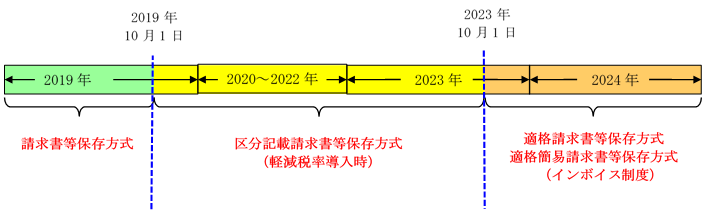

消費税法においては、仕入税額控除を行うために、帳簿や請求書の保存を要件としています。

消費税の増税や軽減税率の導入に伴い、保存すべき帳簿や請求書に記載すべき事項が以下の通り段階的に変更されており、2023年(令和5年)10月以降はインボイス制度が導入されます。

(3)適格請求書等保存方式の概要

1.適格請求書等保存方式とは

複数税率が導入されたことに伴い、その対応として適正な課税を行うことを目的として導入される、仕入税額控除の方式となります。

※仕入税額控除の適用を受けるためには、帳簿の他、売主から交付を受ける適格請求書(インボイス)等の保存が要件となります。

※仕入税額控除を受ける側(買主)が作成した仕入明細書等により、仕入税額控除の適用を受けることができます。

2.適格請求書とは

売主が買主に対して、正確な適用税率や消費税額等を伝える手段で、様式は法令や通達には定めがなく、一定の事項が記載された請求書や納品書、領収書、レシート等が該当します。そのため、必要な項目が記載されていれば、手書きであっても適格請求書に該当します。

なお適格請求書の発行は、事前に税務署長の登録を受けた適格請求書発行事業者に限られます。

(4)各時点での請求書の記載事項

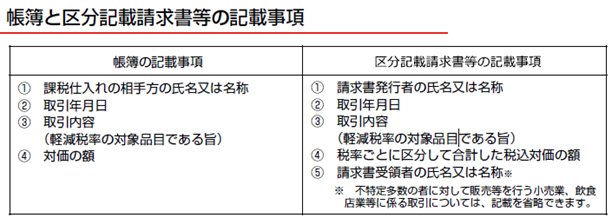

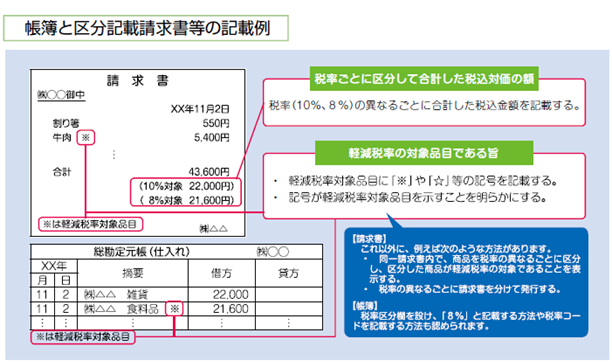

1.請求書等保存方式及び区分記載請求書等保存方式の記載事項

出典:国税庁_適格請求書等保存方式の概要

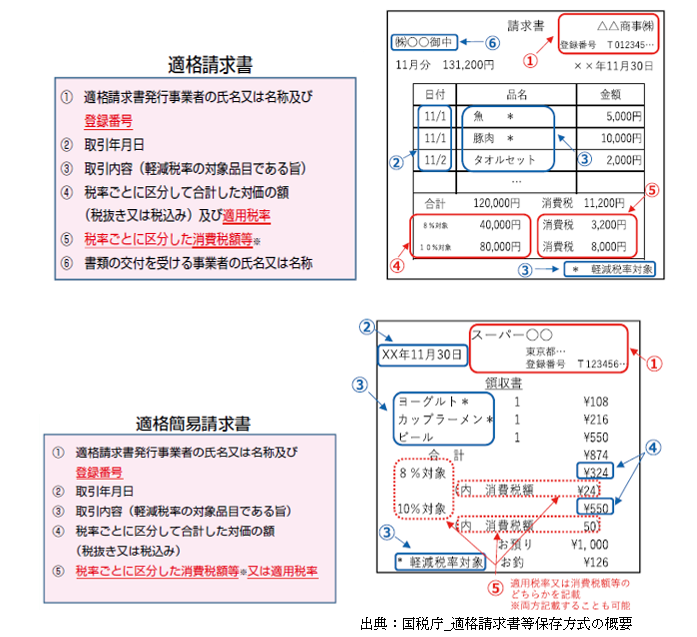

2.適格請求書及び適格簡易請求書の記載事項

※上の赤字の下線部分が、現行の区分記載請求書等の記載事項に追加される事項です。

※小売業、飲食店業、写真業、旅行業、タクシー業等の不特定かつ多数の者と取引を行う事業については、適格請求書に代えて適格簡易請求書を発行することができます。

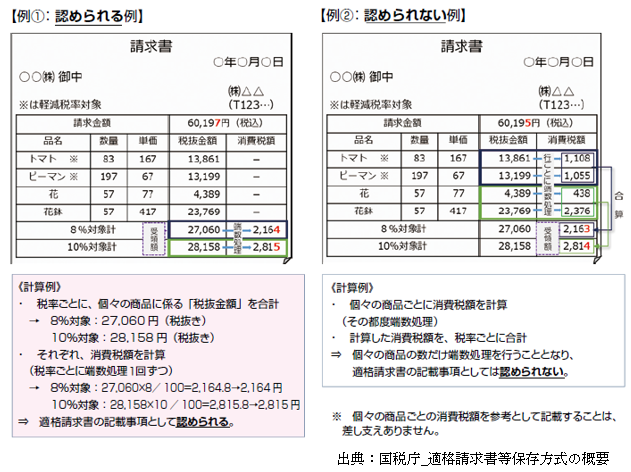

(5) 適格請求書等保存方式における端数処理

インボイス制度が開始されるまでは、消費税の計算にあたっての1円未満の端数処理は、事業者に委ねられていましたが、インボイス制度の下での端数処理のルールは、記載する消費税額等について一の請求書等につき税率ごとに1回とされ、端数処理の方法については、切捨て、四捨五入または切上げの中から任意の方法によることができるとされています。

なお、インボイス制度が導入される2023年(令和5年)10月1日以降は、インボイス上で計算される端数処理は一の請求書等につき税率ごとに1回になりますが、例えば商品単価の値段を税抜きから税込みにする場合の端数処理はあくまで値決めであるため、インボイス制度における端数処理のルールは適用されませんので、ご留意ください。

【税率ごとに区分した消費税額等の端数処理の表示例】

【インボイス制度の導入による影響】

インボイス制度が導入されることで、事業者はその対応準備のために事前に検討する必要が多数ありますが、代表的なものを3点ほどご紹介いたします。

(1)インボイスを発行することができる、適格請求書発行事業者の登録を受ける

インボイスの発行は、適格請求書発行事業者に限られるため、事前に税務署長に適格請求書発行事

業者の登録申請書を提出し、登録を受ける必要があります。

なお、登録申請書は2021年(令和3年)10月1日から提出が可能となり、本制度が導入される2023年(令和5年)10月1日から登録を受けるためには、原則として2023年(令和5年)3月31日までに税務署長に登録申請書を提出することが必要となります。

(2)消費税の免税事業者については課税事業者になるかの検討を行う

消費税の免税事業者はインボイス制度の下では、適格請求書の発行を行うことは認められていないため、課税事業者が免税事業者から仕入を行う場合には、一定期間については経過措置が設けられますが、その期間経過後には仕入税額控除が認められないこととなります。

そのため、免税事業者が適格請求書発行事業者の登録を受けるためには、登録申請書に加えて消費税課税事業者選択届出書を提出し、課税事業者となる必要があります。

なお、本制度が導入される2023年(令和5年)10 月1日を含む課税期間中に登録を受ける場合は、登録を受けた日から課税事業者となる経過措置が設けられています。

(3)請求書等の記載事項や端数処理等の要件を満たしたシステムを整える

従来の請求書には、消費税の税率やその税額の記載は義務付けられていませんでした。

しかし、複数税率の導入に伴い、従来の請求書の記載内容だけでは正しく経理処理ができないため、これまでの請求書に加えて、登録番号、適用税率、税率ごとに区分した消費税額等の記載が必要となります。

そのための本制度開始までにシステムを整備して、要件を備えたインボイスが発行できるシステムの整備をしておく必要があります。

【おわりに】

2023年(令和5年)10月1日から、消費税の仕入税額控除の新たな方式としてインボイス制度が導入されます。

複数税率の導入に伴い、消費税の税額計算を正確に行うために必要な制度ではありますが、本制度への対応には事務負担が相当程度強いられます。

また、本制度は課税事業者だけでなく、消費税の納税が免除されてきた免税事業者にも影響があるため、インボイス制度は消費税が導入されて以来の大きな改正論点となります。

そのため本制度の対応にあたっては、事前準備を万全に行った上で臨む必要がありますので、ご留意ください。

執筆者:菅谷

関連コラム

- これを見れば全部わかる!経理アウトソーシングについてあらゆる疑問にお答えします

- 経理業務を効率化する方法のひとつにアウトソーシングがあります。今回は経理アウトソーシングにおける費用感やメリット・デメリットなど、様々な疑問にお答えしてまいります。経理業務のアウトソーシングを検討されている方は是非お読みください。 …

- 令和4年度税制改正のポイント(グループ通算制度以外の法人課税)

- 【令和4年度税制改正のポイント】今回は、令和4年度税制改正のポイントの中で、グループ通算制度以外の法人課税に特化して次に掲げる項目について、みていきたいと思います。※グループ通算制度については、別途掲載を予定しています。 1-1.賃上げ促進…

- 経理業務の効率化するための会計ソフトの使い方

- 今回はペーパーレス化と業務効率化について考えたいと思います。単にペーパーレス化だけしても業務の効率化にはたどり着きません。業務フローの見直しが必須です。令和3年度税制改正において、電子帳簿保存法が改正されましたが、この背景には、「経済社会の…

- 電子取引を電子データ保存する義務化は2年猶予で遠のいたか?

- 電子取引義務化は遠のいたのか?令和4年度(2022年度)税制改正大綱で2年間の猶予が決まる!電子取引を電子データとして保存する義務に向かっていたが・・・経理のBPO(ビジネス・プロセス・アウトソーシング)の現場において、今年は夏場から令和4…

- 外貨建取引管理の基本

- 外貨建取引とは、日本円以外の外国通貨の単位で表示される取引のことをいいますが、グローバル化が進む中、国外の法人との取引を検討・開始する日本企業も増加しているのではないでしょうか。外貨建取引を行う場合、どのレートを使って日本円に換算し記帳をお…

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。