お役立ちコラム

税効果会計とは

税効果会計とは

会計上の「収益」と「費用」、税務上の「益金」と「損金」は範囲が同じものもあれば、異なるものもあります。これは、会計が投資家などの利害関係者にむけて、適正な経営成績、財政状態を示すことが目的なのに対して、法人税では、課税の公平性、租税回避防止を重視しており、考え方の立場が違うためであります。この会計上の「収益」と「費用」、税務上の「益金」と「損金」の範囲が異なることにより、会計上と税務上の「資産」と「負債」にも相違が生じます。また会計上の「利益」と税務上の「課税所得」にも相違が生まれます。

企業会計基準では、税効果会計を以下のように定めています。

「企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額に相違がある場合において、法人税等の額を適切に期間配分することにより、法人税等を控除する前の当期純利益と法人税等を合理的に対応させることを目的とする手続であるとされている」

会計上、税効果会計は、現在、資産負債法による考え方が採用されていますので、「資産」と「負債」の相違から税効果会計を考えます。立場の違いから生じたこの会計上と税務上の「資産」「負債」の相違について、将来この相違が解消されるときに、税金を減額又は増額させる効果がある場合において、減額又は増額させる効果額を、会計上、貸借対照表上に資産計上または負債計上します。またこれと同時に、損益計算書上、法人税等に調整を入れることで、法人税等を適正に期間配分し、法人税等を控除する前の当期純利益と法人税等を合理的に対応させるようにします。この会計処理が税効果会計となります。

税効果会計はなぜ必要なのか

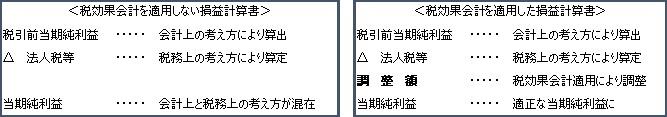

基本的には会計上の考え方から算定された税引前当期純利益と、税務上の考え方から計算された法人税等とは対応関係はありません。このため税効果会計を適用しない従来の方法で損益計算書を作成すると、そこから算出される当期純利益は会計上と税務上の考え方が混在することとなり、適正な期間損益計算の結果を表すものでなくなってしまいます。税効果会計は会計上と税務上の相違を調整し、適正な当期純利益を示すために必要となりました。

会計上と税務上で損益の帰属期間の認識が違うもの”は一時的に差異が生じていることから「一時差異」といわれます。“会計と税務の考え方の違いにより生じるもの”については永遠に差異が解消されないため「永久差異」といいます。

会計と税務の相違とは

会計と税務の相違は「差異」と呼ばれ、“会計上と税務上で損益の帰属期間の認識が違うもの”と“会計と税務の考え方の違いにより生じるもの”とに大きく分けられます。

一時差異は、将来解消されますので、将来の税金を減額・増額させる効果があるため税効果会計の対象となります。

永久差異は、永遠に差異が解消されず、将来の税金を減額・増額させる効果がないため税効果会計の対象となりません。

(1)一時差異

次のような場合に生じるとされています。

- 会計上の収益と費用の帰属年度が税務上の益金と損金の算入時期と相違する場合

- 資産又は負債の評価替えにより生じた評価差額等が直接純資産の部に計上され、かつ、課税所得計算に含まれていない場合

また、 一時差異等には、税務上の繰越欠損金のほか、繰越外国税額控除や繰越可能な租税特別措置法上の法人税額の特別控除等が含まれます。

さらに一時差異は、2つに分けられます。将来差異が解消されるときに、課税所得を減算させる効果のあるものを「将来減算一時差異」、加算させる効果のあるものを「将来加算一時差異」といいます。

(a)将来減算一時差異

上述のとおり、課税所得を減算させる効果のあるものを「将来減算一時差異」といいます。

将来減算一時差異には以下のようなものが該当します。

(イ)減価償却額超過額、貸倒引当金の損金算入限度超過額等

(ロ)貸倒損失否認額

(ハ)未払事業税

(二)賞与引当金、退職給付引当金、役員慰労引当金

(ホ)棚卸資産や有価証券など資産・負債の評価差損で損金に算入されないもの

(b)将来加算一時差異

上述のとおり、課税所得を増加させる効果のあるものを「将来加算一時差異」といいます。

将来減算一時差異には以下のようなものが該当します。

(イ)積立金方式による租税特別措置法上の諸準備金

(ロ)税務上の特別償却により生じた個別貸借対照表上の資産の額と課税所得計算上の資産の額の差額

(ハ)有価証券など資産又は負債の評価替えにより生じた評価差益

(2)永久差異

次のような場合に生じるとされています。

・交際費のうち税務上の損金に算入されないもの

・寄付金のうち税務上の損金に算入されないもの

・受取配当金のうち、税務上の益金に算入されないもの

税効果会計の実際の会計処理は

税効果会計の会計処理に使われる科目は「繰延税金資産」「繰延税金負債」「法人税等調整額」の3つとなります。

会計上、貸借対照表上に資産計上または負債計上する減額又は増額させる効果額を、「繰延税金資産」「繰延税金負債」で計上します。損益計算書上、法人税等に調整を入れるために使われる科目が「法人税等調整額」となります。

(1)仕訳

(a)将来減算一時差異の発生と解消

(イ)将来減算一時差異が発生した際の仕訳

(繰延税金資産)×××(法人税等調整額)×××

(ロ)将来減算一時差異が解消した際の仕訳

(法人税等調整額)×××(繰延税金資産)×××

(b)将来加算一時差異の発生と解消

(イ)将来加算一時差異が発生した際の仕訳

(法人税等調整額)×××(繰延税金負債)×××

(ロ)将来加算一時差異が解消した際の仕訳

(繰延税金負債)×××(法人税等調整額)×××

(2)計上額

繰延税金資産=将来減算一時差異×法定実効税率

繰延税金負債=将来加算一時差異×法定実効税率

法定実効税率とは

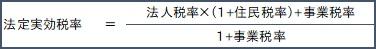

税効果会計は、当期の支払う税金のうち将来の税金を減額又は増加させる効果額税額を算定するものです。その効果額を計算するには法定実効税率を使います。

法定実効税率は、利益を課税標準とする税金の税率を使います。対象となる税金は法人税、住民税(均等割を除く)、事業税(外形標準課税の資本割・付加価値割を除く)となります。

法定実効税率の計算式は以下となります。

※それぞれ適用される税率は将来の税金を減額させる効果額を計算するため繰延税金資産又は繰延税金資産が回収又は支払が行われると見込まれる期の税率を適用します。

※税率変更があった場合は過年度に計上された繰延税金資産及び繰延税金負債を新たな税率に基づき再計算します。

繰延税金資産の回収可能性

税効果会計を適用した場合、一般的には将来加算一時差異より、将来減算一時差異の方が多く認識されます。これは会計上、保守主義の立場をとっているため早期に費用・損失を計上しようとするのに対して、税務上は債務確定主義から客観的な事由がないと認めないからです。このため将来減算一時差異から生じた繰延税金資産を資産計上することが多くなります。

また、一方で、貸借対照表上、資産計上するためには資産性の有無を考慮しなくてはいけません。したがって繰延税金資産について資産性があるかどうか検討することも必要となってきます。

この繰延税金資産に資産性の有無については、将来税金を本当に減額できる効果があるのかがポイントとなります。将来の税金負担額を有することを税効果会計では「回収可能性がある」といいます。この回収可能性があると見込まれる場合にのみ、繰延税金資産は計上することができます。このため過年度に計上した繰延税金資産についても、その回収可能性は毎期見直し、回収可能性がないと判断された場合には取り崩すことになります。

繰延税金資産の回収可能性については、将来減算一時差異が解消される際に、税金の負担額があって税金を減額することができる、言いかえれば解消額を吸収できるだけの十分な課税所得があるのかということが重要となります。

差異の解消時に十分な課税所得が発生するかの判断要件として以下の3つがあります。

(1) 収益力に基づく課税所得の十分性

(2) タックスプランニングの存在

(3) 将来加算一時差異の十分性

税効果会計の適用対象となる会社は

税効果会計の適用対象となる会社は、金融商品取引法の適用を受ける公開会社と会社法上の大会社(資本金5億円以上又は負債総額200億円以上)となります。これらの会社は税効果会計の適用が強制されます。

参考資料:企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」企業会計基準委員会

関連ページ:

執筆者:高木

写真提供:(c)123RF

関連コラム

- 法人税に関する改正措置について

- はじめに 今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、法人税の改正措置についてです。1.法人税に関する改正措置とは「令和7年度税制改正大綱」で法人税に係る措置として、中小法人の軽減税率の見直し及び防衛特別…

- 償却資産税の期限はあっという間

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、償却資産税についてです。償却資産税は償却資産に係る固定資産税の通称であり、償却資産とは、土地及び家屋以外の事業の用に供することができる資産で、その減価償…

- 交際費と福利厚生費の違い

- はじめに交際費、福利厚生費どちらに該当するのかが争われた事例は数多くあります。そこで今回はどちらに該当するのかの判断基準を解説していきます。Ⅰ.交際費課税制度(1)制度の趣旨と改正の変遷交際費は昭和29年3月、租税特別措置法として成立しまし…

- 外国子会社合算税制(CFC税制)-令和6年度税制改正大綱-

- はじめにみずほ銀行がCFC税制の適用を巡り課税処分を争った事案が、昨年秋、最高裁にて結審しました。注目を集めたCFC税制について、令和6年度改正ポイントを解説します。1.CFC税制とは?CFC税制は、諸外国の例に倣い昭和53年日本にも導入さ…

- 固定資産と減価償却

- はじめに会計処理を行う中で、資産計上すべきなのか費用計上でよいのか悩んでしまうことがあるかと思います。そこで今回は資産計上の基準と減価償却について概要をご説明させて頂きます。減価償却費用1.固定資産として計上すべきものとは?貸借対照表に資産…

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。