お役立ちコラム

グループ通算制度への留意点

令和4年4月1日以後に開始する事業年度から、グループ通算制度が始まります。グループ通算制度は連結納税制度が見直されたものです。

連結納税制度は、各法人の税務情報を連結グループ内で集約し、一体としてまとめて申告する必要があり、分権的な意思決定が行われている企業グループにとっては必ずしも利用しやすい制度ではありませんでした。

また、所得計算・税額計算が複雑であること等により事務負担が大きい点、修正申告や更正に時間がかかりすぎる点も、問題点として指摘されていました。

そこで、企業グループの実態を踏まえたうえで、事務負担軽減のための簡素化等の観点から、法改正により、グループ通算制度へ移行することとなりました。

本稿では、グループ通算制度の概要を旧制度との比較により明らかにし、また、適用のメリット・デメリットを紹介します。

【グループ通算制度の概要】

(1)グループ通算制度とは

本制度は、完全支配関係にある企業グループ内の各法人を納税単位として、各法人が個別に法人税額の計算及び申告を行い、その中で、損益通算等の調整を行う制度です。

併せて、後発的に修更正事由が生じた場合には、原則として他の法人の税額計算に反映させない(遮断する)仕組みとされており、また、グループ通算制度の開始・加入時の時価評価課税及び欠損金の持込み等について組織再編税制と整合性の取れた制度とされています。(2)適用法人

グループ通算制度の適用を受けようとする場合には、内国法人及びその内国法人による完全支配関係がある他の内国法人の全てが国税庁長官の承認を受ける必要があります。

適用対象となる法人には一定の要件があります。

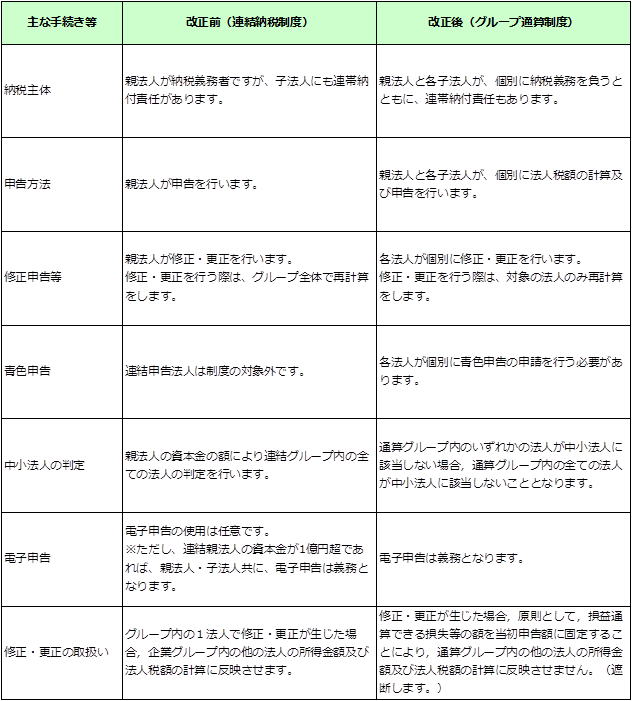

(3)連結納税制度との比較

グループ通算制度と連結制度の主な相違点は、次の表の通りです。

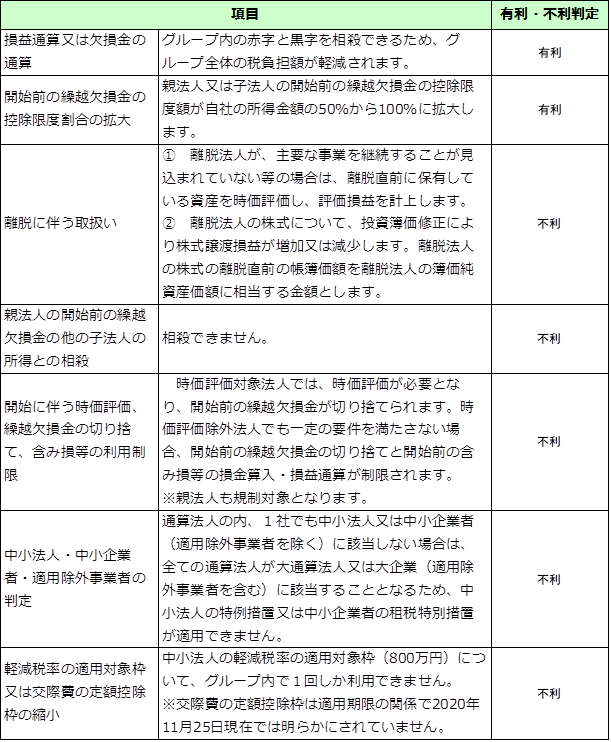

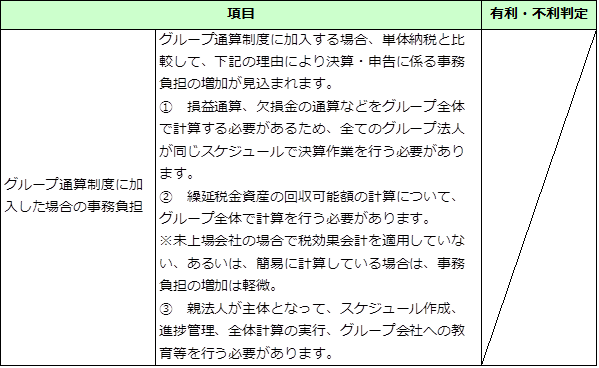

【適用のメリット・デメリット】

グループ通算制度に加入した場合の有利不利の判定は下記の通りです。

今現在、連結納税制度を適用していない法人は、グループ通算制度に加入した場合の節税効果が、税負担の増加・事務負担の増加・システムコストを上回るかどうかの検討を早めに行う必要があります。

【連結法人がグループ通算制度へ移行しないための手続き】

既に連結納税制度を適用している連結法人が、上記のようなメリット・デメリットを検討したうえで、グループ通算制度への移行をしない選択をするケースもあるかと思います。

その場合には、令和4年4月1日以後最初に開始する事業年度開始の日の前日までに、親法人が「グループ通算制度へ移行しない旨の届出」を所轄税務署長に提出する必要があります。

なお、この届出書を提出した場合は、令和4年4月1日以後最初に開始する事業年度から単体納税制度を適用して申告することになります。

また、最終の連結事業年度終了の日の翌日から同日以後5年を経過する日の属する事業年度終了の日までの期間を経過するまで、グループ通算制度の適用ができません。

執筆者:内山

関連コラム

- 法人税に関する改正措置について

- はじめに 今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、法人税の改正措置についてです。1.法人税に関する改正措置とは「令和7年度税制改正大綱」で法人税に係る措置として、中小法人の軽減税率の見直し及び防衛特別…

- 償却資産税の期限はあっという間

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、償却資産税についてです。償却資産税は償却資産に係る固定資産税の通称であり、償却資産とは、土地及び家屋以外の事業の用に供することができる資産で、その減価償…

- 交際費と福利厚生費の違い

- はじめに交際費、福利厚生費どちらに該当するのかが争われた事例は数多くあります。そこで今回はどちらに該当するのかの判断基準を解説していきます。Ⅰ.交際費課税制度(1)制度の趣旨と改正の変遷交際費は昭和29年3月、租税特別措置法として成立しまし…

- 外国子会社合算税制(CFC税制)-令和6年度税制改正大綱-

- はじめにみずほ銀行がCFC税制の適用を巡り課税処分を争った事案が、昨年秋、最高裁にて結審しました。注目を集めたCFC税制について、令和6年度改正ポイントを解説します。1.CFC税制とは?CFC税制は、諸外国の例に倣い昭和53年日本にも導入さ…

- 固定資産と減価償却

- はじめに会計処理を行う中で、資産計上すべきなのか費用計上でよいのか悩んでしまうことがあるかと思います。そこで今回は資産計上の基準と減価償却について概要をご説明させて頂きます。減価償却費用1.固定資産として計上すべきものとは?貸借対照表に資産…

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。