お役立ちコラム

消費税の任意の中間申告制度について教えてください。

-

消費税の任意の中間申告制度について教えてください。

-

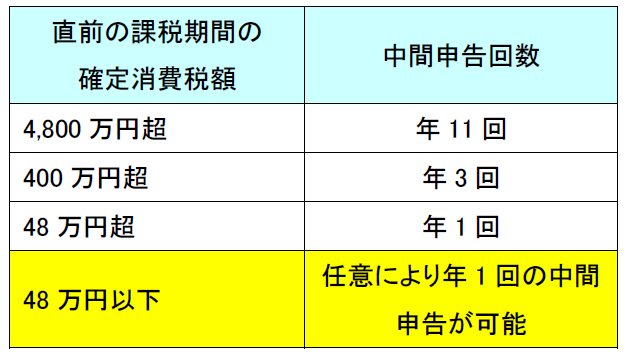

直前の課税期間の確定消費税額(地方消費税額を含まない国税分の年税額)が48万円以下の事業者については、本来中間申告の必要はありませんが、平成26年4月1日以後開始する課税期間(平成27年3月末決算分)より、自主的に任意に年1回の中間申告・納付が可能となりました。

この任意の中間申告を行う場合は、「任意の中間申告書を提出する旨を記載した届出書」を所轄税務署長に提出する必要があり、当該届出書を提出した日以後にその末日が到来する6月中間申告対象期間から、中間申告が可能となります。中間納付税額は、直前の課税期間の確定消費税額の6/12の額となります。併せて地方消費税の中間納付税額も納付します。中間申告書の提出と納付については6月中間申告対象期間の末日の翌日から2月以内に、所定の事項を記載して納税地の所轄税務署長に提出・納付することとなります。また、この任意の中間申告制度を適用する場合であっても、仮決算を行って計算した消費税額及び地方消費税額により中間申告・納付することも可能です。

任意の中間申告を取りやめる場合は、「任意の中間申告書を提出することの取りやめ届出書」を提出します。提出日以後、最初に6月中間申告対象期間の末日が到来する期間分から任意の中間申告は不要となります。なお、期限までに中間申告書を提出しなかった場合にも、「任意の中間申告書を提出することの取りやめ届出書」の提出があったものとみなされます。

この任意の中間申告は48万円超の事業者(中間申告義務のある事業者)の中間申告・納付とは一部異なる点があるので注意が必要です。

中間申告義務のある事業者が中間申告書を提出しない場合には、みなし申告の規定により中間申告書の提出があったものとみなされますので、中間納付だけを行うことができます。しかし、任意の中間申告の場合、このみなし申告の規定が適用されないため、中間申告書を提出しないで中間納付だけを行うことはできません。

また、「任意の中間申告書を提出する旨を記載した届出書」には継続適用義務はないため、中間申告の提出がされなかった場合は「任意の中間申告書を提出することの取りやめ届出書」を提出したとみなされます。中間申告義務のある事業者が中間納付を期限までに行わない場合は延滞税が課されますが、この規定により任意の中間申告の場合、中間申告書の提出も納付もない場合は延滞税が課されることはありません。ただし、任意の中間申告書を提出期限までに提出して、期限内に納税を行わなかった場合は延滞税が課されますのでこの点はご留意ください。

この任意の中間申告制度、納税者側のメリットとしては納税を分散して行うことができるので、決算期での出金を抑えることが可能になり、資金繰りがしやすくなります。ご検討してみてはいかがでしょうか。

参考URL

国税庁HP タックスアンサー No.6611 任意の中間申告制度

https://www.nta.go.jp/m/taxanswer/6611.htm

国税庁HP タックスアンサー No.6609 中間申告の方法

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6609.htm

国税庁HP [手続名]任意の中間申告書を提出する旨の届出手続

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/2603_02.htm

執筆者:五十嵐

関連コラム

- 消費税免税店制度からリファインド方式へ

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、消費税免税店制度からリファインド方式への変更についてです。消費税の免税店制度は令和8年11月からリファインド方式に移行します。これまで外国人旅行者に対し…

- 消費税のプラットフォーム課税の導入とインボイス制度への影響

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、消費税のプラットフォーム課税の導入とインボイス制度への影響についてです。消費税のプラットフォーム課税の導入は令和6年度税制改正大綱において明記され、令和…

- インボイス制度のおさらい:適格請求書等保存方式のポイントと特例

- はじめに今回の経理・会計・税務BPO(ビジネス・プロセス・アウトソーシング)のコラムは、インボイス制度のおさらいです。2023年10月1日に開始された「インボイス制度(適格請求書等保存方式)」は、消費税の仕入税額控除の仕組みを大きく変えまし…

- テナントオーナーは要注意!賃貸借契約とインボイス

- 概要2023年10月1日より制度開始となる適格請求書等保存方式(以下、「インボイス制度」)により、お金にまつわる書類である請求書や領収書など(インボイス)の交付・保存について厳格化されます。では見直しをするのは請求書や領収書だけかというと、…

- 令和5年税制改正(消費税)

- 令和5年税制改正―消費税―令和5年の消費税における税制改正については、インボイス制度に関するものがほとんどでした。下記にて詳細をご説明させて頂きます。1.小規模事業者に係る納税額の緩和措置これまで免税事業者であった者がインボイス発行事業者に…

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。