お役立ちコラム

平成29年1月より個人型確定拠出年金の対象者が拡大されます

個人型確定拠出年金の加入対象者はこれまで自営業者の方などに限られていましたが、平成29年1月から加入対象要件が大幅に緩和され、企業年金を実施している企業にお勤めの方や公務員、専業主婦の方を含め、基本的に60歳未満のすべての方が加入できるようになります。

確定拠出年金とは

「確定拠出年金」は、公的年金に上乗せして給付を受ける私的年金のひとつです。

基礎年金、厚生年金保険と組み合わせることで、より豊かな老後生活を実現することが可能となります。

確定拠出年金の仕組みは、掛金を定めて事業主や加入者が拠出し、加入者自らが運用し、掛金とその運用益との合計額をもとに給付額が決定されるもので、事業主が実施する「企業型確定拠出年金」と個人で加入する「個人型確定拠出年金」があります。

個人型確定拠出年金のメリット

3つの税制優遇措置

(1)掛金が全額所得控除されます

例えば、毎月2万円ずつ掛金を拠出した場合、税率を20%とすると、年間4万8千円の節税効果となります。

(2)運用益も非課税で再投資されます

通常、金融商品の運用益には税金(源泉分離課税20.315%)がかかりますが個人型確定拠出年金の運用益は非課税です。

(3)受け取るときも税制優遇措置があります

個人型確定拠出年金の老齢給付金を一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金控除」という大きな控除が受けられます。

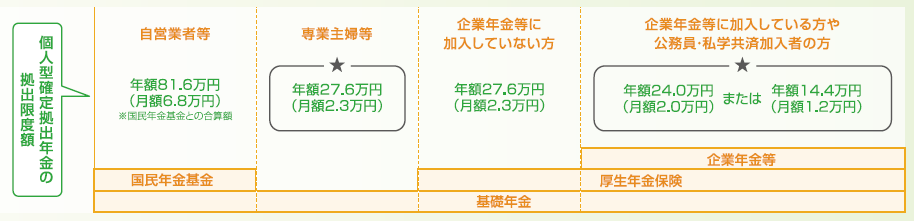

個人型確定拠出年金の加入範囲と拠出限度額

個人型確定拠出年金は、基礎年金(1階部分)、厚生年金保険(2階部分)、などの公的年金に上乗せして給付を受ける私的年金(3階部分)のひとつです。

下図のうち点線囲み部分が個人型確定拠出年金、★が新たに加入できるようになる部分です。

個人型確定拠出年金に加入するときの留意点

● 運用は加入者ご自身が行います

積立金の運用は加入者ご自身の責任で行われ、受け取る額は運用成績により変動する仕組みです。

● 中途での引出しに制限があります

個人型確定拠出年金は、老後の資産形成を目的とした年金制度であるからこそ、税制優遇措置があります。このため、原則60歳まで引き出すことができませんので、注意してください。

● 口座管理手数料などがかかります

加入時の手数料や毎月の口座管理費などの各種手数料があります。手数料については、国民年金基金連合会や運用管理機関に十分ご確認ください。

(広報誌「こんぱす 2017年冬号」より抜粋)

関連ページ:

確定拠出年金制度の主な改正(平成29年1月1日施行)|厚生労働省

執筆者:中谷

関連コラム

- 【厚生年金保険】標準報酬月額の上限が2027年9月から段階的に引き上がります

- 令和7年6月13日に、年金制度改正法が成立しました。その中で、厚生年金等の標準報酬月額の上限について、段階的な引上げが決定されましたので、今後の見込みを立てると良いでしょう。(2027年9月に68万円、2028年9月に71万円、2029年9…

- 「企業による社員の仕事と介護の両立支援に向けた実務的支援ツール」が公表されました!

- 令和7年4月1日より、「介護離職防止のための雇用環境整備」や「介護離職防止のための個別の周知・意向確認等」が義務化されましたが、対応は進められているでしょうか。この度、厚生労働省から「企業による社員の仕事と介護の両立支援に向けた実務的支援ツ…

- 被用者保険の適用拡大

- 令和7年5月16日、「社会経済の変化を踏まえた年金制度の機能強化のための国民年金法等の一部を改正する等の法律案」を第217回通常国会に提出し、衆議院で修正のうえ、6月13日に成立しました。今回の改正では、中小企業で働く短時間労働者や、これま…

- 2028年4月施行予定 遺族厚生年金の見直しについて

- 令和7年5月16日、「社会経済の変化を踏まえた年金制度の機能強化のための国民年金法等の一部を改正する等の法律案」が第217回通常国会に提出され、衆議院で修正のうえ、6月13日に成立しています。この法律は、社会経済の変化を踏まえた年金制度の機…

- 職場における熱中症対策が強化されます!

- 今回は職場における熱中症対策として改正労働安全衛生規則が施行されますのでお知らせいたします。次の表からも2年連続で死亡者数が30人レベルであることなどから、死亡に至らせない(重篤化させない)ための適切な対策の実施が必要となります。具体的には…

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。