お役立ちコラム

固定資産税の減免制度

はじめに

固定資産税は、1月1日現在、土地、家屋及び償却資産の所有者として、固定資産課税台帳に登録されている方が負担する市町村税で、一般的な財源に充てられる普通税です。

そのため固定資産課税台帳に登録されている事業用の家屋や設備に対しても、固定資産税が課税されることとなります。

なお固定資産税は、法人税のように利益額によって税額が変動するものではなく、所有する家屋や設備の評価額に応じて課税されるため、仮に業績が悪化し赤字となっている事業者に対しても、課される税金には変動がないこととされています。

そのため、新型コロナウイルス感染症の影響で売上高が大幅に減少している中小企業者・小規模事業者の納税負担を軽減するために、2021年度の固定資産税を減免される制度が設けられました。

今回は本制度の概要及び要件等をまとめております。

制度の概要

1.適用対象者及び制度の内容

新型コロナウイルス感染症の影響で、売上高が減少している中小企業者・小規模事業者※

に対して2021年度の固定資産税・都市計画税(以下、固定資産税等といいます。)が減免される制度となります。

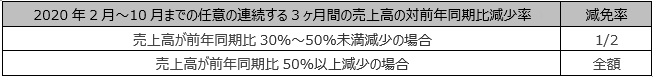

なお、固定資産税等の減免率は、以下の売上高の減額率の区分に応じて適用されます。

※中小企業者・小規模事業者

![]() 資本金の額又は出資金の額が1億円以下の法人。

資本金の額又は出資金の額が1億円以下の法人。

![]() 資本又は出資を有しない法人で従業員1000人以下の場合

資本又は出資を有しない法人で従業員1000人以下の場合

![]() 個人で従業員1000人以下の場合

個人で従業員1000人以下の場合

ただし、大企業の子会社等(以下のいずれかの要件に該当する企業)は対象外となります。

①同一の大規模法人(資本金の額若しくは出資金の額が1億円超の法人、資本若しくは出資を有しない法人のうち常時使用する従業員数が1,000人超の法人又は大法人(資本金の額又は出資金の額が5億円以上である法人等)

との間に当該大法人による完全支配関係がある法人等をいい、中小企業投資育成株式会社を除きます。)から

2分の1以上の出資を受ける法人

②2以上の大規模法人から3分の2以上の出資を受ける法人

※複数の店舗を所有する場合や,複数の事業を営んでいる場合は,店舗ごと・事業ごとで売上判定をすることはできず、全店舗・全事業を合算した売上高で判定を行います。なお、新規開業等により前年同期の売上高が存在しない場合は,実際に新型コロナの影響を受けて売上高が減少したかどうかの厳密な比較が困難なため,本特例の対象外として取り扱われます。

2.軽減対象となる資産

①事業用家屋及び設備等の償却資産に対する固定資産税

②事業用家屋に対する都市計画税

※事業用であっても土地は軽減の対象となる資産には該当しません。

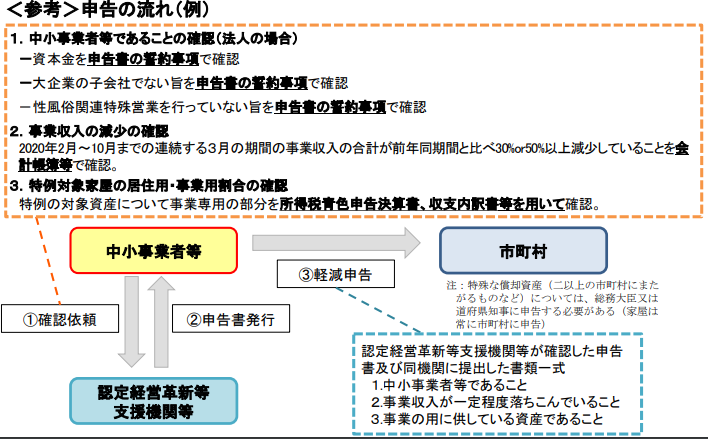

3.申告方法

中小事業者・小規模事業者が税理士・会計士などの認定経営革新等支援機関等に次の①から③について確認依頼を行い、その確認に基づき同機関等に対して、対象資産の所在する市町村等が定める様式の申告書の作成を依頼する必要があります。

なお申告期限は、2021年1月31日とされており、必要書類等を添えて固定資産税等の軽減の申告をすることが要件となります。

認定経営革新等支援機関等に対する確認依頼内容

①中小事業者・小規模事業者であること

②売上高の減少率が減免される要件を満たすこと

③特例対象家屋の居住用・事業用割合が確認できる書類

ここでいいます認定経営革新等支援機関等には,国の認定を受けていない税理士なども含まれるとされており、対象となる範囲を拡大させることで顧問税理士等への依頼も認められるなど、より迅速な手続が可能になっていますので、固定資産税等の減免を検討されている場合にはご留意ください。

認定経営革新等支援機関等への申請書類の内容

1.中小企業者・小規模事業者であることが確認できる書類

①個人事業者の場合

・常時使用する従業員数が1,000人以下である旨の誓約書

②法人の場合

・登記簿謄本等で資本金の額が確認できる書類

・大企業の子会社でない旨の誓約書

2.売上高の減少がわかる書類

会計帳簿等で、2020年2月~10月までの任意の連続する3月の期間の売上高が前年同期と比べて30%以上減少していることが確認できる書類で、具体的には該当月の試算表や法人事業概況書等で確認することが可能です。

3.特例対象家屋の居住用・事業用割合がわかる書類

法人が保有している資産の場合には100%が事業用であることがほとんどですが、個人事業者の場合には、居住用と事業用の比率を明確にする必要があります。

そのため居住用と事業用の比率を、確定申告書に添付する以下の書類等で確認を行い、事業用部分のみが減免の対象となります。

![]() 青色申告の場合:所得税青色申告決算書の減価償却費の計算における事業専用割合(%)

青色申告の場合:所得税青色申告決算書の減価償却費の計算における事業専用割合(%)

![]() 白色申告の場合:収支内訳書の減価償却費の計算における事業専用割合(%)

白色申告の場合:収支内訳書の減価償却費の計算における事業専用割合(%)

上記の他、事業所用家屋貸付等申告書も証明書類として認められています。

(出典:中小企業庁HP「適用手続きについて」)

申告を行うにあたっての留意点

1.売上高の判定について

固定資産税等の減免の要件とされる売上高の減少を判定する連続の3か月間は、事業者の任意で選択することができ、その3か月間に新型コロナ感染症防止対策の自粛要請などに応じて休業した期間を含めることも認められています。

2.個人事業者の場合に必要となる事業用割合について

個人事業者の中には,自宅の一部を事務所等として使用しているケースも多くみられるため、

事業用と居住用が一体となっている家屋であれば減免の対象となり得ます。

その場合は事業専用割合に応じた減免率が適用されることとなります。

例えば,所得税青色申告決算書(青色申告者)・収支内訳書(白色申告者)での記載が事業専用割合60%で,

売上高が対前年同期比で50%以上減少している場合の固定資産税等は,全額免除ではなく60%の軽減とされます。

また、新築家屋を取得した場合は、家屋全体に占める事業用の床面積の割合で減免率が決まるため、事業用部分の割合が確認できる図面など別途資料の提出が必要となります。

3.棚卸資産として保有している場合の減免について

固定資産税の課税対象は土地、家屋、償却資産とされていますが、本特例の対象資産は、事業用家屋及び償却資産とされています。

ここでの事業用家屋は,減価償却費が法人税法上の損金(又は所得税法上の必要経費)に算入されることが要件とされているため、減価償却費が計上されない棚卸資産は事業用家屋には該当しないとされるため、本特例の対象外とされています。

一方で不動産販売業を生業としている事業者が所有する建物等全てが対象外となるわけではなく、展示用のモデルハウスなどで、長期間所有する目的で有形固定資産として計上され,減価償却費が法人税法上の損金(又は所得税法上の必要経費)に算入されている場合には減免の対象とされます。

4.減免資産の確認方法

減免申告の対象となる資産は、法人の場合は、2020年度の固定資産税の課税明細書、償却資産税の申告書控え、固定資産明細書で確認を行い、個人事業者の場合は、法人で必要な資料以外に、事業専用割合がわかる資料として青色申告または白色申告に準じた資料でご確認ください。

5.認定経営革新等支援機関等について

認定経営革新等支援機関とは、国から認定を受けた税理士や公認会計士・中小企業診断士などがそれにあたりますが、本制度の場合には、新型コロナに係る事業者支援という趣旨に鑑み,事業者の手続がより迅速に進められるよう認定経営革新等支援機関“等”として対象となる範囲を拡大し、通常以下の①が認定経営革新等支援機関の範囲とされますが,同制度では②も範囲に含むとされており、必ずしも国からの認定を受けている必要はないとされています。

①(通常の)認定経営革新等支援機関の範囲

国から認定を受けた税理士や公認会計士又・中小企業診断士,金融機関(銀行,信用金庫等)などが該当します。

②(固定資産税等減免制度の)認定経営革新等支援機関等の「等」の範囲

国から認定を受けていない税理士や公認会計士・中小企業診断士の各地の青色申告会連合会及び青色申告会、都道府県中小企業団体中央会、商工会議所、商工会など該当します。

おわりに

今回は新型コロナウイルス感染症の影響で、売上高が減少している中小企業者・小規模事業者に対する支援措置として設けられています、固定資産税等の減免措置についてお伝えしました。

2021年度課税分の固定資産税等に限り、2020年2月から同年10月までの任意の連続する3か月間の売上高が対前年同期比の減少率50%以上である場合には免除(減少率30%以上50%未満で2分の1に軽減)される制度となっており、その対象期間には新型コロナ感染症防止対策の自粛要請などに応じて休業した期間を含めることも認められており、また認定経営革新等支援機関の範囲も広くなっているため、新型コロナ感染症の影響を受けた事業者の方には、広く適用が可能となる制度となっております。

申告期限は2021年1月31日となっていますので、要件を整理の上、適用が見込まれる場合には期限内の申告を行うようにご準備をされることをお勧めします。

執筆者:菅谷

お問合せ:CSアカウンティングお問い合わせフォーム

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。