お役立ちコラム

電子申告義務化を受けて加速する電子納税制度!~インターネットを活用し事務コスト削減を~

平成30年度税制改正において、情報通信技術の活用を推進し、社会全体のコスト削減および企業の生産性向上を図ることを目的として、「電子情報処理組織による申告の特例」が創設されました。これにより一定の法人が行う法人税等の申告は電子情報処理組織(以下「e-Tax」といいます)により提出しなければならないこととされました。この提出に関する制度を「電子申告の義務化」といいます。

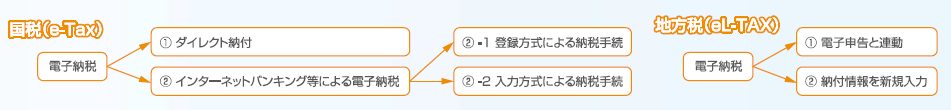

また、電子申告の普及・義務化にあわせて電子納税の利用が推進されています。電子納税には、事前に税務署に届出等をした預貯金口座からの振替により納付する方法(ダイレクト納付)と、インターネットバンキング等を利用して納付する方法があります。

1.電子申告の義務化の概要

対象となる税目、法人の範囲、手続等は以下のとおりです。

| 対象税目 | 法人税及び地方法人税、消費税及び地方消費税 |

| 対象法人 |

(1) 法人税及び地方法人税

(2) 消費税及び地方消費税

|

| 対象手続 |

確定申告書、中間(予定)申告書、仮決算の中間申告書、修正申告及び還付申告書 |

| 対象書類 | 申告書及び申告書に添付すべきものとされている書類のすべて |

| 適用日 | 2020年4月1日以後に開始する事業年度から適用 |

|

適用開始届出 |

電子申告義務化の対象となる法人は、納税地の所轄税務署長に対し、適用開始事業年度等を記載した届出書の提出が必要。 (例)2020年3月31日以前に設立された法人で、2020年4月1日以後最初に開始する事業年度において義務化対象法人となる場合 → 当該事業年度開始の日から1か月以内に届出書を提出 |

● 実務上の注意点

もし電子申告の義務化の対象となる法人が、法定申告期限までにe-Taxにより申告書を提出せず書面により提出した場合は、その申告書は無効なものとなり、無申告加算税の対象となります。また、2期連続で法定申告期限内に申告がない場合は、青色申告の承認取消対象となりますので注意が必要です。

2.電子納税のポイント

電子納税では、税金の納付手続きをオフィスや自宅からインターネット等を経由して行うことができ、金融機関の窓口まで出向く必要がないため、金融機関の場所や受付時間の制約がなくなるというメリットがあります。

ダイレクト納付の場合の概要

|

納税可能な税目 |

●源泉所得税 ●法人税 ●地方法人税 ●消費税及び地方消費税 ●申告所得税 ●贈与税 ●酒税 ●印紙税 ●源泉所得税及び復興特別所得税 ●申告所得税及び復興特別所得税 ●復興特別法人税 ※e-Taxで納付情報を登録すれば上記以外の全税目の納税も可能 ※インタネットバンキング等による納付方法や地方税の電子納税の場合は、税目や手続方法が異なるので確認が必要です |

| 手続方法 |

(1) 事前に税務署へ届出を行う。 (2) e-Taxで電子申告又は納付情報登録をする。 (3) 口座振替で即時又は期日を指定して電子納税を行う。 |

| 納付情報確認 | 「ダイレクト納付完了通知」がe-Taxのメッセージボックスに格納 |

● 実務上の注意点

電子納税の場合、領収証書は発行されません。領収証書が必要な場合は金融機関で納付手続きを行う必要があります。また、地方税については、電子申告が可能な地方公共団体と電子納税が可能な地方公共団体とは異なるケースがありますので注意が必要です。

3.電子申告・電子納税制度のメリット

電子申告・電子納税制度は、申告書類等のデータ作成から納付手続きまでをインターネット等を通じて行えるメリットの大きな制度ですが、そのための準備手続きは少々煩雑です。

電子申告義務化対象法人の皆様、電子納税の利用をお考え中の皆様は、早めに準備を進めて頂き、事務コストの削減も可能となる、これらの制度を是非ご活用ください。

(広報誌「こんぱす 2018年秋号」より抜粋)

関連ページ:

執筆者:西山

当サイトの情報はそのすべてにおいてその正確性を保証するものではありません。当サイトのご利用によって生じたいかなる損害に対しても、賠償責任を負いません。具体的な会計・税務判断をされる場合には、必ず公認会計士、税理士または税務署その他の専門家にご確認の上、行ってください。